Strategische Investition

Buy-and-Build-Strategie für IT-Unternehmen aus Berlin. Das Ziel: Marktanteile ausbauen, die Marktposition stärken und wichtige Segmente ergänzen.

Finanzinvestition

Cross-Border-Transaktion: Ein Papierhersteller in Niederösterreich wird von einem Investor aus Tschechien gekauft. Das Ziel: Das Unternehmen international aufstellen und später mit Gewinn verkaufen.

Unternehmensnachfolge

Ruhestand in Sicht: Weil der Firmengründer sich aus dem operativen Geschäft zurückziehen möchte, verkauft er an zwei Brüder, die perfekt zu dieser speziellen Branche passen.

Strategische Investition in der IT-Branche

Ein IT-Systemhaus mit Sitz in Berlin will das Service-Angebot über den Bereich Softwareentwicklung ausbauen. Das Unternehmen entscheidet sich für eine Buy-and-Build-Strategie, um über eine bereits etablierte Firma aus Stuttgart die Geschäftstätigkeit auszubauen. Das Unternehmen will damit Fähigkeiten und Fachwissen erwerben, deren Aufbau im eigenen Haus normalerweise viel Zeit in Anspruch nehmen würde. Auf Seiten der Verkäufer zeigt sich ein vielschichtiges Bild: Die fünf Gesellschafter haben den Softwareentwickler gemeinsam aufgebaut. Ein Teil der Gesellschafter möchte nun verkaufen, ein anderer nicht.

Für die Experten von aumento value® besteht die Herausforderung darin, zwischen den Gesellschaftern zu vermitteln und eine Lösung zu erarbeiten, die alle Beteiligten zufrieden stellt. Zahlreiche Gespräche und Coachings innerhalb eines Zeitraums von 26 Monaten zeigen, wie emotional und teils kontrovers die Sichtweisen der fünf Gesellschafter sind. Doch die mit viel Fingerspitzengefühl moderierten Verhandlungen tragen Früchte und aumento value® kann eine Einigung unter allen Beteiligten erreichen. Der Softwareentwickler wird an das IT-Systemhaus verkauft und stärkt nun hier die Marktposition des Unternehmens.

Renditeorientierte Finanzinvestition

Nahe Wien hat in Niederösterreich ein Zellstoffhersteller für die Papierindustrie seinen Firmensitz. Die Fabrik ist gut aufgestellt, die Maschinen und Anlagen sind in gutem Zustand. Der Absatz der Zellstoffprodukte auf dem internationalen Markt hat Potenzial, weil es den aktuellen Inhabern dazu an einem entsprechenden Kundennetzwerknetzwerk mangelt. Über genau dieses Netzwerk verfügt ein tschechischer Investor, der sich für den Zellstoffhersteller interessiert. Vor allem eine Entwicklung in osteuropäische Märkte scheint vielversprechend.

Der Investor gibt grünes Licht, will aber nicht im operativen Geschäft tätig werden. aumento value® stellt daher ein österreichisches Management-Team für den Betrieb zusammen und entwickelt gemeinsam mit Experten einen Share-Deal: Der Investor kauft 80 Prozent der Firmenanteile, das neue Management motivierende 20 Prozent. Innerhalb von sieben Jahren soll das Geschäft deutlich ausgebaut und international entwickelt werden, dann will der Investor seine Anteile mit Gewinn verkaufen. aumento value® sorgt für einen reibungslosen Ablauf der Verhandlungen bis zur Vertragsunterzeichnung und bringt die Transaktion trotz kultureller Differenzen, sprachlicher Barrieren und komplexer rechtlicher Rahmenbedingungen zu einem erfolgreichen Abschluss.

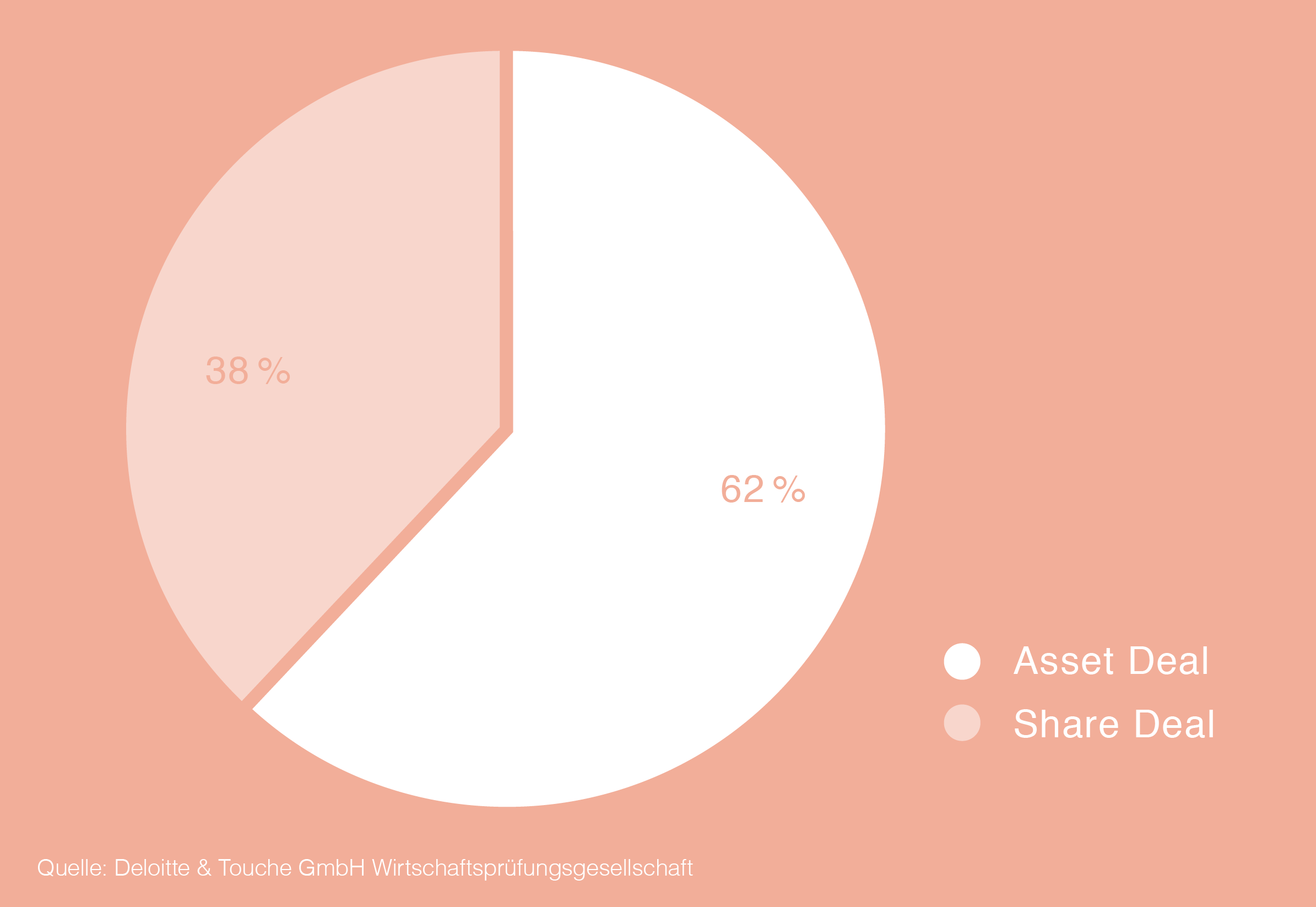

So verteilen sich Share-Deal und Asset-Deal

Mittelständische Unternehmen sind meist an speziellen Technologien und Innovationen interessiert und kaufen diese über einen Asset-Deal ein. Die Durchführung von Share-Deals gilt als risikoreicher, weil mit den Anteilen auch finanzielle Verbindlichkeiten übernommen werden. Hier hilft eine gute Vorbereitung durch professionelle Analysen mit dem aumento value® system, die Risiken zu minimieren.

Nachfolgeregelung mit Herz

Über zwei Jahrzehnte hinweg hat ein Allgemeinmediziner sein Unternehmen in der Nähe von Bozen etabliert: Er baut Heilkräuter an und produziert daraus Heilmittel, hält zahlreiche Vorträge zur Wirkung der Kräuter und schreibt ein Buch dazu. Als das Pensionsalter näher rückt, macht er sich Gedanken darüber, was aus seinem Lebenswerk werden soll. Nach Beratungen mit aumento value® entscheidet er sich für den Verkauf.

aumento value® macht sich auf die Suche nach geeigneten Nachfolgern und findet ein Dream-Team: Zwei Brüder aus Deutschland sind ideal geeignet. Der eine hat Chemie studiert, der andere ist im Außendienst bei Apotheken tätig. Eine Hürde ist der angestrebte Verkaufspreis von 3,8 Millionen Euro, der für die Geschwister nicht leicht zu stemmen ist. aumento value® unterstützt die potenziellen Käufer bei der Entwicklung eines Finanzierungsplans. Mithilfe der Eltern und von Fördermitteln kann die Transaktion schließlich über die Bühne gehen. Zwischen Verkäufer und Käufern herrscht heute eine freundschaftliche Verbindung. Der Unternehmensgründer steht nach wie vor für Vorträge zur Verfügung und fühlt sich dem Unternehmen noch immer verbunden. Die Brüder haben inzwischen einen erfolgreichen Online-Handel mit den Produkten etabliert und die Weichen für eine vielversprechende Zukunft gestellt.

Unsere Referenzen

Anonymisierter Überblick über kürzlich abgeschlossene Transaktionen

Verkaufsauftrag

Betreuung und Beratung von der Identifikation bis zum Transaktionsabschluss

Österreichisches Unternehmen im Bereich der Logistik, der Spedition und des Transports

150 Mitarbeiter

€ 16 Mio. Umsatz

Verkaufsauftrag

Betreuung und Beratung von der Identifikation bis zum Transaktionsabschluss

Deutsches Unternehmen im Bereich von Sicherheitsgurten, Komponenten und Dienstleistungen

90 Mitarbeiter

€ 7 Mio. Umsatz

Verkaufsauftrag

Betreuung und Beratung des gesamten Transaktionsprozesses

Deutsches Unternehmen im Bereich Logistik

350 Mitarbeiter

€ 39 Mio. Umsatz

Verkaufsauftrag

Betreuung und Beratung von der Identifikation bis zu den Verkaufsgesprächen

Österreichisches Unternehmen im Bereich internationaler LKW Transporte

1.000 Mitarbeiter

€ 100 Mio. Umsatz

Kaufauftrag

Betreuung und Beratung von der Identifikation bis zum Transaktionsabschluss

Italienisches Unternehmen im Bereich der Mess-, Erfassungs- und Abrechnungstechnik. Auftraggeber deutsches Mutterhaus

4.500 Mitarbeiter

€ 650 Mio. Umsatz

Verkaufsauftrag

Betreuung und Beratung von der Identifikation bis und mit zu den Besuchsterminen

Österreichisches Unternehmen im Bereich der Fertigung von Kontaktpräzisionsteilen aus Metall und Kunststoff

10 Mitarbeiter

€ 2 Mio. Umsatz

Jetzt die gesamte Referenzliste downloaden

Erfahren Sie mehr über unsere Referenzen mit Bezug auf die Tätigkeit, den Auftrag, die Mitarbeiter und den Umsatz.

Harald Rieder

Managing Partner

hallo@aumentovalue.com

+49 89 2152 778-0